বাংলাদেশ ব্যাংক কি ঋণখেলাপিদের ‘অভিভাবকত্ব’ নিয়েছে

বিশেষ ঋণ, ইচ্ছাকৃত খেলাপি ঋণ, উদ্দেশ্যমূলক মামলায় স্থগিতাদেশ প্রাপ্ত ঋণ, রাজনৈতিক ক্ষমতাসীন ও প্রভাবশালীদের পুনঃতফসিলকৃত ঋণ ইত্যাদি লুকানোর পরে ২০২২ সালের সেপ্টেম্বরের শেষে খেলাপি ঋণ দেখানো হয়েছে ১ লাখ ৩৪ হাজার ৩৯৬ কোটি টাকা। এর আগের ১ বছরে খেলাপি ঋণ প্রবৃদ্ধি (৩৩ হাজার কোটি টাকা) দেশের ইতিহাসে সর্বোচ্চ।

জাতীয় সংসদে অর্থমন্ত্রী জানিয়েছেন, দেশে মোট ঋণখেলাপি গ্রাহকের সংখ্যা ৭ লাখ ৮৬ হাজার ৬৫ জন, শীর্ষ ২০ ঋণখেলাপির মোট ঋণের পরিমাণ ১৯ হাজার ২৮৩ কোটি ৯৩ লাখ টাকা, যার ৮৬ শতাংশ খেলাপি ঋণ।

বাংলাদেশের খেলাপি ঋণের গণনা পদ্ধতি প্রশ্নযুক্ত ও আপত্তিকর। ২০১৯ সালের জুনের শেষে ব্যাংকিংখাতের মোট খেলাপি ঋণের পরিমাণ ছিল ১ লাখ ১২ হাজার কোটি টাকা, যা তখনকার মোট বকেয়া ঋণের ১১ দশমিক ৬৯ শতাংশ।

কিন্তু সেই সময় আইএমএফ দেখিয়েছে মোট খেলাপি ঋণ অন্তত ২ লাখ ৪০ হাজার কোটি টাকা, যা সরকারি হিসাবের দ্বিগুণের বেশি। ইচ্ছাকৃত খেলাপি করে আদালতে মামলা করে স্থগিতাদেশ নেওয়া ঋণ, স্পেশাল মেনশন লোণ, পুনঃতফসিলকৃত ঋণের পরিমাণ লুকিয়ে মোট খেলাপি ঋণের হিসাব তৈরিতে আইএমএফের আপত্তি আছে। আইএমএফের বাসেল-৩ শর্ত মতে, ৯০ দিনে কিস্তি পরিশোধ না হলে সেটাকে খেলাপি ঋণ ঘোষণা করা উচিৎ। এই হিসেবে বাংলাদেশের প্রকৃত খেলাপি ঋণ বাংলাদেশ ব্যাংক ও সরকার ঘোষিত সংখ্যার অন্তত ৩ গুণ।

আইএমএফ দেখিয়েছিল, প্রায় ৬৭৫ বৃহৎ ঋণগ্রহীতা হাইকোর্ট থেকে স্থগিতাদেশ নিয়েছে, যেখানে ক্রেডিট ইনফরমেশন ব্যুরো তাদেরকে খেলাপি দেখিয়েছে। এসব খেলাপি ঋণ সিআইবি ডাটাবেস থেকে সরানো হয়েছে। ২০১৯ সালের ১০ জানুয়ারি পর্যন্ত এমন খেলাপি ঋণ প্রায় ৭৯ হাজার ২৪২ কোটি টাকা ছিল।

এর বাইরে ২০১৯ সালের জুন পর্যন্ত স্পেশাল মেনশন অ্যাকাউন্টে ২৭ হাজার ১৯২ কোটি টাকার ঋণ ছিল, যা খেলাপি হিসেবে দেখানো হয়নি। কেস-বাই-কেস ভিত্তিতে কেন্দ্রীয় ব্যাংকের অনাপত্তিপত্র পত্র নিয়ে এসব খেলাপি ঋণ পুনঃতফসিল করে নিয়মিত ঋণ হিসেবে শ্রেণীবদ্ধ করা হয়। (BAD LOANS TWICE AS LARGE, ২৬ সেপ্টেম্বর ২০১৯, দ্য ডেইলি স্টার)।

একটা দেশের কেন্দ্রীয় ব্যাংক কিভাবে প্রাতিষ্ঠানিকভাবে প্রভাবশালী ও ক্ষমতাসীনদের অনুকূলে আর্থিক জালিয়াতির লালন করতে পারে, এটা যেন তার টেক্সটবুক উদাহরণ হতে পারে।

আন্তর্জাতিক মুদ্রা তহবিল বলেছিল, 'বাংলাদেশে একটি নির্দিষ্ট শ্রেণির মানুষের মধ্যে ঋণ নিয়ে ফেরত না দেওয়ার প্রবণতার শিকড় অত্যন্ত গভীরে। আবার প্রভাবশালী, ওপর মহলে ভালো যোগাযোগ আছে এবং ধনী, এমন কিছু ব্যবসায়ী ঋণ ফেরত দেওয়ার কোনো তাগিদই অনুভব করেন না। বাংলাদেশে আর্থিক খাতের গুরুত্বপূর্ণ সিদ্ধান্তও এখন নিচ্ছেন প্রভাবশালী ও ক্ষমতাবান এসব ঋণগ্রাহক।'

৩ বারের বেশি ঋণ পুনঃতফসিল বা ঋণ পুনর্গঠনের সুবিধা দিতে প্রভাবশালী ঋণখেলাপিদের রাজনৈতিক পৃষ্ঠপোষকতায় সবচেয়ে বড় দুর্বৃত্তপনার সুযোগ দেওয়া হয় ২০১৫ সালে। বিশেষ স্কিমে বড় ১১টি শিল্প গ্রুপের প্রায় ১৫ হাজার কোটি টাকার ঋণ পুনর্গঠিত হয়েছিল তখন। তথাপি তারা পরে ঋণের বাকি কিস্তি পরিশোধ করেননি।

২০১৮ সালে আবারো খেলাপি ঋণের সংজ্ঞা বদল করে সময় বাড়ানো হয়, ঋণ অবলোপন বা রাইট অফের ক্ষেত্রেও বিশেষ ছাড় দেওয়া হয়। ২০১৯ সালের মে মাসে অর্থমন্ত্রী দেশের ইতিহাসে ঋণখেলাপিদের জন্য সবচেয়ে বড় অনায্য সুবিধাটি দেন। ১০ থেকে ৫০ শতাংশের পরিবর্তে পরিশোধযোগ্য ঋণের মাত্র ২ শতাংশ অর্থ জমা দিয়ে ১০ বছরের জন্য ঋণখেলাপির তালিকা থেকে নাম কাটানোর সুবিধা দেওয়া হয়। সুযোগটি নিয়ে খেলাপি থেকে নাম কাটানো বেশিরভাগই পরে আবারও খেলাপি হয়েছে (প্রথম আলো, ১৫ নভেম্বর ২০২২)।

পরের ৯ মাসে ব্যাংকখাতে খেলাপি ঋণ বৃদ্ধির পরিমাণ ছিল রেকর্ড ২২ হাজার ৩৫০ কোটি টাকা। রাষ্ট্রীয় পৃষ্ঠপোষকতায় ইচ্ছাকৃতভাবে ক্ষমতাসীন ও প্রভাবশালীদের খেলাপি ঋণ বাড়তে দেওয়ার এমন নজির বিশ্বের ইতিহাসে বিরল হতে পারে।

৪৫০ কোটি মার্কিন ডলার ঋণ পেতে আইএমএফের একটা শর্ত হচ্ছে, ৬ সরকারি ব্যাংকের খেলাপি ঋণ ২৮ দশমিক ৬৬ শতাংশ, যা ২ বছরের মধ্যে ১০ শতাংশে নামাতে হবে। এ জন্য সরকার খেলাপিদের জন্য সবধরনের সুবিধার নতুন মেলা সাজিয়েছে। ২০২২ সালের ২২ ডিসেম্বর কেন্দ্রীয় ব্যাংকের নির্দেশনার ফলে বছর শেষে ব্যাংকগুলো ঋণের সুদ আদায় না করেও কাগুজে মুনাফা স্ফীত করে দেখাতে পারবে এবং বিশেষ সুবিধার ঋণে আরোপিত সুদও আয় খাতে দেখাতে পারবে।

একইদিনে খেলাপি ঋণ কমাতে ব্যাংকের মতো ব্যাংক-বহির্ভূত আর্থিক প্রতিষ্ঠানগুলোর গ্রাহকদের জন্যও বিশেষ ছাড় দিয়েছে কেন্দ্রীয় ব্যাংক। যেসব মেয়াদি ঋণ, ইজারা বা বিনিয়োগ হিসেব ২০২২ সালের সেপ্টেম্বর পর্যন্ত খেলাপি ছিল না, অক্টোবর-ডিসেম্বরে সেগুলোর কিস্তির ন্যূনতম ৫০ শতাংশ ডিসেম্বরের শেষ কার্য দিবসের মধ্যে পরিশোধ করলে তা খেলাপি মুক্ত হবে।

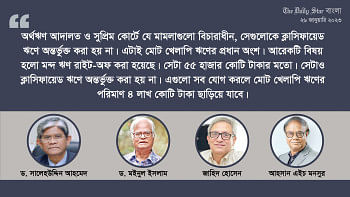

এই ধারাবাহিকতায় ঘোষিত হয়েছে শীর্ষ ২০ খেলাপির নাম। কিন্তু সরকারি সংখ্যায় আবারো গোঁজামিল থেকে গেছে। অর্থনীতিবিদ অধ্যাপক ড. মইনুল ইসলামের মতে, প্রায় ৫৫ হাজার কোটি টাকার মন্দ ঋণ রাইট-অফ করে লুকানো হয়েছে (২৬ জানুয়ারি ২০২৩, দ্য ডেইলি স্টার)। ব্যাংকের মালিক পরিচালকদের খেলাপি ঋণের প্রকৃত চিত্র আসেনি। এখনো সিআইবিতে ব্যাংকগুলো নিজেরাই খেলাপির গোঁজামিল তথ্য হালনাগাদ করে। অভিযোগ উঠেছে, বড় খেলাপিদের আড়ালে রেখে মাঝারিদের সামনে আনা হয়েছে।

অর্থমন্ত্রীর দেওয়া তালিকায় নাম নেই চট্টগ্রামের শীর্ষ ৬টি 'বিদেশে পলাতক' শিল্প গ্রুপের, যাদের খেলাপি ঋণের পরিমাণ প্রায় সাড়ে ৮ হাজার কোটি টাকা। তালিকার ১ নম্বরে থাকা সিএলসি পাওয়ার কোম্পানি লিমিটেডের খেলাপি ঋণ ১ হাজার ৬৪০ কোটি টাকা। কিন্তু তালিকায় নাম না থাকা চট্টগ্রামের আরেকটি গ্রুপের খেলাপি ঋণের পরিমাণ ২ হাজার ৬০০ কোটি টাকা। গণমাধ্যমের খবর বলছে, সিএলসির চেয়ে প্রায় ১ হাজার কোটি টাকা বেশি টাকার ঋণ খেলাপি হয়েও তালিকায় সেই গ্রুপের নাম আসেনি।

ধারণা করা হচ্ছে, আওয়ামী লীগের প্রয়াত সংসদ সদস্য আসলামুল হক মারা গেছেন বলে, তার আদায় অযোগ্য খেলাপি ঋণ তালিকায় এনে সাধু থাকার চেষ্টা করেছে সরকার। কিন্তু বেঁচে থাকা দলীয় খেলাপিদের আড়াল করা হয়েছে।

বেসিক ব্যাংকের আবদুল হাই বাচ্চু, সোনালী ব্যাংকের হলমার্ক, জনতা ব্যাংকের বিসমিল্লাহ গ্রুপ, এনআরবি কমার্শিয়াল ব্যাংকের ঋণ কেলেঙ্কারি, ফারমার্স ব্যাংকের মেগা অনিয়ম ও ঋণ কেলেঙ্কারির বিপরীতে দৃশ্যমান রেগুলেটরি উদ্যোগ নেই।

ইসলামী ব্যাংকে 'ভয়ংকর নভেম্বরে' তুলে নেওয়া হয়েছে ২ হাজার ৪৬০ কোটি টাকা। প্রতিবেদন মতে, ৩ ইসলামি ধারার ব্যাংকে সন্দেহজনক ঋণ ৯ হাজার ৫০০ কোটি টাকা। ঠিকানাহীন ভুঁইফোড় কোম্পানিকে ৯০০ কোটি করে ৩টি ঋণ কেলেঙ্কারি হয়েছে। 'ভয়ংকর নভেম্বরে'র পর ডিসেম্বরেও ঋণ অনিয়ম হয়েছে। ৩টি শাখা থেকে ৩ হাজার কোটি টাকা সন্দেহযুক্ত ঋণ সুবিধা দেওয়া হয়েছে।

অবাক হয়ে আমরা দেখেছি, খেলাপি ঋণ ও অপব্যবস্থাপনায় বিপর্যস্ত দুর্বল ব্যাংক ন্যাশনাল ব্যাংকের মালিকপক্ষকে কঠিন শাস্তির আওতায় না এনে বরং গভর্নরের সঙ্গে সিকদার পরিবারের ২ ভাইয়ের বৈঠক হয়েছে। এমন নজির বিশ্বে কয়টি আছে?

নতজানু হয়ে আছে বাংলাদেশ ব্যাংক। কিছু ব্যাংকের মালিকানা পরিবর্তন ও ঋণ কেলেঙ্কারির সময় দেখেও না দেখার ভান করেছে কেন্দ্রীয় ব্যাংক, সরিয়েছে পর্যবেক্ষকও। ব্যাংক কোম্পানি আইন অনুযায়ী, শিল্প গ্রুপের যেকোনো একাংশ ঋণ খেলাপি হলেই পুরো ঋণই খেলাপি হিসেবে চিহ্নিত হবে। এতে সেই গ্রুপের ব্যাংক ঋণের সুযোগ বন্ধ হওয়ার কথা। কিন্তু অর্ধডজন ব্যাংকের আংশিক মালিকানায় থাকা এস আলমসহ দেশের বহু প্রভাবশালী গ্রুপের ক্ষেত্রে এসব মানা হচ্ছে না। কোম্পানিগুলোর ওয়ার্কিং ক্যাপিটাল কিংবা টার্নওভারের বিপরীতে ঋণসীমা ও ঋণস্থিতি কোনোটাই মানা হচ্ছে না। অনেক ঋণ আছে, যা নেওয়ার আগেই ভাগাভাগি ও পাচার হয়, ফেরত আসার সম্ভাবনা নেই। কৌশলে এসব ঋণকে হিসাবের বাইরে রাখা হয়।

সবমিলিয়ে, খেলাপির তালিকায় প্রকৃত চিত্র আসছে না, নিয়ন্ত্রণও না। খেলাপি ঋণ কমাতে বারবার ছাড় দিয়ে ঋণের টাকা ফেরত দেওয়ার যে সংস্কৃতি, তা ধ্বংস করে ফেলা হচ্ছে। বহুগুণ কমিয়ে দেখানোর পরেও এক দশকে খেলাপি বেড়েছে ৩ গুণ (সব সুবিধা খেলাপিদের জন্যই, ১৫ নভেম্বর ২০২২, প্রথম আলো)।

প্রভাবশালীরা বছরের পর বছর ঋণ শোধ না করেও নিয়মিত দেখাচ্ছে। একদিকে ব্যাংক লাইসেন্স দেওয়া হয়েছে, অন্যদিকে ১ পরিবারের ৪ পরিচালক প্রাতিষ্ঠানিক নৈরাজ্য ও ইচ্ছাকৃত খেলাপি ঋণের নিরাপদ সাম্রাজ্য তৈরি করেছে। এর বাইরে রয়েছে ক্রমাগত পরিসংখ্যানগত জালিয়াতি। সরকার ও বাংলাদেশ ব্যাংক বেহাত হওয়া ঋণ ফেরানোর চেষ্টা ও কৌশল না করে, খেলাপিদের নতুন ঋণ কঠিন না করে, ঋণ দানের স্বচ্ছ ও স্বয়ংক্রিয় ক্রেডিট রেটিং ব্যবস্থা না করে উল্টো খেলাপি ঋণ কম দেখাতে অবলোপন নীতি শিথিল করছে, ক্রমাগত ঋণ পুনর্গঠন করছে। এসব অগ্রহণযোগ্য। রাষ্ট্রীয় সংস্থা হিসেবে বাংলাদেশ ব্যাংক ঋণখেলাপিদের স্বার্থ দেখছে, এটা ভয়ংকর।

ফয়েজ আহমদ তৈয়্যব: টেকসই উন্নয়নবিষয়ক লেখক। গ্রন্থকার: চতুর্থ শিল্পবিপ্লব ও বাংলাদেশ; বাংলাদেশ: অর্থনীতির ৫০ বছর; অপ্রতিরোধ্য উন্নয়নের অভাবিত কথামালা; বাংলাদেশের পানি, পরিবেশ ও বর্জ্য।

(দ্য ডেইলি স্টারের সম্পাদকীয় নীতিমালার সঙ্গে লেখকের মতামতের মিল নাও থাকতে পারে। প্রকাশিত লেখাটির আইনগত, মতামত বা বিশ্লেষণের দায়ভার সম্পূর্ণরূপে লেখকের, দ্য ডেইলি স্টার কর্তৃপক্ষের নয়। লেখকের নিজস্ব মতামতের কোনো প্রকার দায়ভার দ্য ডেইলি স্টার নেবে না।)

Comments