সুদের হার ২০০৩ সালের পর সর্বোচ্চ

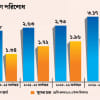

আমানত ও ঋণের সুদের হারের ব্যবধান বেড়ে দাঁড়িয়েছে ছয় দশমিক শূন্য তিন শতাংশে। গত দুই দশকের মধ্যে এটি সর্বোচ্চ। ২০২৩ সালের জুনে এই ব্যবধান ছিল দুই দশমিক ৯৩ শতাংশ।

গত বছরের জুলাই থেকে সুদের হার বাড়তে থাকে। তখন বাংলাদেশ ব্যাংক ঋণের ওপর নয় শতাংশ সুদের বিধিনিষেধ তুলে নিয়ে ছয় মাসের মুভিং অ্যাভারেজ রেট অব ট্রেজারি বিল (স্মার্ট) চালু করে।

উচ্চ মূল্যস্ফীতি নিয়ন্ত্রণে সুদের হার ধীরে ধীরে বাজারভিত্তিক করতে আন্তর্জাতিক মুদ্রা তহবিলের (আইএমএফ) পরামর্শের সামঞ্জস্য রেখে কেন্দ্রীয় ব্যাংক এ নীতি চালু করে।

পরে সুদহার পুরোপুরি বাজারভিত্তিক করতে গত মে মাসে 'স্মার্ট' নীতি বাতিল করে বাংলাদেশ ব্যাংক।

কেন্দ্রীয় ব্যাংকের তথ্যে দেখা গেছে, গত এক বছরে আমানত ও ঋণের ওপর সুদ বেড়েছে। তবে আমানতের সুদের হার বৃদ্ধির তুলনায় ঋণের ওপর সুদের হার বাড়ার পরিমাণ বেশি ছিল।

উদাহরণ হিসেবে বলা যায়, গত জুনে আমানতের ওপর গড় সুদের হার এক দশমিক ১১ শতাংশ বেড়ে চার দশমিক ৪৬ শতাংশে দাঁড়ায়। এক বছর আগে তা ছিল চার দশমিক ৩৮ শতাংশ।

তথ্য অনুসারে, ২০২৩ সালের জুনে সাত দশমিক ৩১ শতাংশ থেকে গত জুনে ঋণের ওপর গড় সুদের হার চার দশমিক ২১ শতাংশ পয়েন্ট বেড়ে ১১ দশমিক ৫২ শতাংশে দাঁড়ায়।

এতে ব্যাংকগুলোর দেওয়া ঋণ ও আমানতের সুদের হারের মধ্যে পার্থক্য বেড়ে হয় ছয় শতাংশের বেশি। সর্বশেষ ২০০৩ সালের ডিসেম্বরে এমনটি হয়েছিল।

২০০৩ সালের শেষে ঋণ ও আমানতের সুদের মধ্যে পার্থক্য ছিল ছয় দশমিক ১১ শতাংশ।

এ কারণে আমানত ও ঋণের সুদের পার্থক্য গত অর্থবছরের শেষ মাসে দুই দশকের মধ্যে সর্বোচ্চে পৌঁছে।

বাংলাদেশ ইনস্টিটিউট অব ব্যাংক ম্যানেজমেন্টের অধ্যাপক শাহ মো. আহসান হাবীব দ্য ডেইলি স্টারকে বলেন, 'এটা অস্বাভাবিক। অনেক বেশি। সুদের হারের এই ব্যবধান প্রমাণ করে ব্যাংকগুলো শেষ পর্যন্ত লাভবান হচ্ছে।'

তার মতে, 'সুদের হারের ব্যবধান তিন থেকে চার শতাংশ বা বড়জোর পাঁচ শতাংশের মধ্যে থাকা উচিত।'

'সুদের হারের বেশি পার্থক্য আমানতকারী ও ঋণগ্রহীতা উভয়কেই ক্ষতিগ্রস্ত করে,' উল্লেখ করে বাংলাদেশ উন্নয়ন গবেষণা প্রতিষ্ঠানের (বিআইডিএস) গবেষণা পরিচালক মনজুর হোসেন ডেইলি স্টারকে বলেন, 'আমাদের মতো উন্নয়নশীল দেশে সুদের হারে পার্থক্য পাঁচ শতাংশের বেশি হওয়া উচিত নয়।'

অধ্যাপক হাবীব আরও বলেন, 'সুদের হার বাড়ার সুবিধা সঞ্চয়কারীদের অবশ্যই পেতে হবে। কিন্তু বর্তমান পরিস্থিতি ইঙ্গিত দিচ্ছে না।

অন্যদিকে, সুদের হার বেড়ে যাওয়ায় ঋণগ্রহীতারা ঋণ নেওয়া থেকে বিরত থাকায় বাজারভিত্তিক সুদের হার থেকে তারাও সুবিধা পাচ্ছেন না।

তিনি মনে করেন, 'সুদের হারের ব্যবধান কমানোর জন্য কেন্দ্রীয় ব্যাংকের উচিত বাজারকে সংকেত দেওয়া। এই উচ্চ পার্থক্য দেখায় যে ব্যাংকগুলোর পরিচালন খরচ বেশি।'

দেশের অন্যতম প্রাচীন ব্যাংক পূবালী ব্যাংকের ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী মোহাম্মদ আলীর ভাষ্য, 'নগদ অর্থের সংকটে থাকা ব্যাংকগুলো ফিক্সড ডিপোজিটে সাড়ে ১১ শতাংশ পর্যন্ত সুদ দিচ্ছে। অন্যদিকে যেসব ব্যাংকের নগদ অর্থের ঘাটতি নেই, সেসব ব্যাংক কম সুদে দিচ্ছে।'

কয়েকজন ব্যাংক কর্মকর্তা জানিয়েছেন, আর্থিক সমস্যায় পড়া ব্যাংকগুলো আমানতের সুদ বাড়ায়নি। সেখানকার সঞ্চয়কারীরা তাদের আমানত তুলে নিতে সমস্যায় পড়েছেন। তবে তারা ঋণের সুদহার বাড়িয়েছে।

নাম প্রকাশ না করার শর্তে এক শীর্ষ ব্যাংক কর্মকর্তা ডেইলি স্টারকে বলেন, 'তারা কার্যত ঋণ দিচ্ছে না। আমরা যা দেখছি তা শুধু কাগজে-কলমে আছে।'

মোহামদ আলী বলেন, 'সুদের হারের এই ব্যবধান বেশি হওয়ায় কিছু ব্যাংকের মুনাফা বেড়েছে।'

'আমাদের সুনাম থাকায় আমরা প্রতিদিন ফিক্সড ডিপোজিট পাচ্ছি। তাই বাজার বুঝে আমরা সুদের হার কমিয়ে আনছি। তবে ঋণের সুদহার সেভাবে বাড়াইনি।'

মিউচুয়াল ট্রাস্ট ব্যাংকের ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী সৈয়দ মাহবুবুর রহমান ডেইলি স্টারকে বলেন, 'কয়েকটি বিদেশি ব্যাংকের সুদের হার কম হওয়ায় আমানত ও ঋণে এর ব্যবধান বেড়েছে।'

তিনি আরও বলেন, 'ব্যাংকগুলোর আর্থিক অবস্থা নিয়ে উদ্বেগ থাকায় অনেকে এখন টাকা রাখার জন্য ভালো ব্যাংক খুঁজছেন। বেশি সুদের সুফল পেতে ও ঝুঁকি এড়াতে অনেকে এখন সরকারি ট্রেজারি বন্ডে বিনিয়োগ করছেন।'

'সুদের হারের বেশি পার্থক্য আমানতকারী ও ঋণগ্রহীতা উভয়কেই ক্ষতিগ্রস্ত করে,' উল্লেখ করে বাংলাদেশ উন্নয়ন গবেষণা প্রতিষ্ঠানের (বিআইডিএস) গবেষণা পরিচালক মনজুর হোসেন ডেইলি স্টারকে বলেন, 'আমাদের মতো উন্নয়নশীল দেশে সুদের হারে পার্থক্য পাঁচ শতাংশের বেশি হওয়া উচিত নয়।'

তিনি আরও বলেন, 'সবচেয়ে ভালো হবে আন্তর্জাতিক চর্চার সঙ্গে সামঞ্জস্য রেখে এই ব্যবধান চার থেকে সাড়ে চার শতাংশে রাখা।'

'তা না হলে বুঝতে হবে সুদের হারে এই বিশাল ব্যবধান আর্থিক খাতের অদক্ষতাকেই তুলে ধরে। এতে দেখা যায়, ব্যাংকগুলো সুদের আয়ের ওপর নির্ভরশীল। ব্যাংকগুলোকে সুদের হারে যৌক্তিক পার্থক্য রাখতে হবে।'

Comments