বাংলাদেশের অর্থনীতিতে সালমান এফ রহমানের অন্ধকার জগৎ

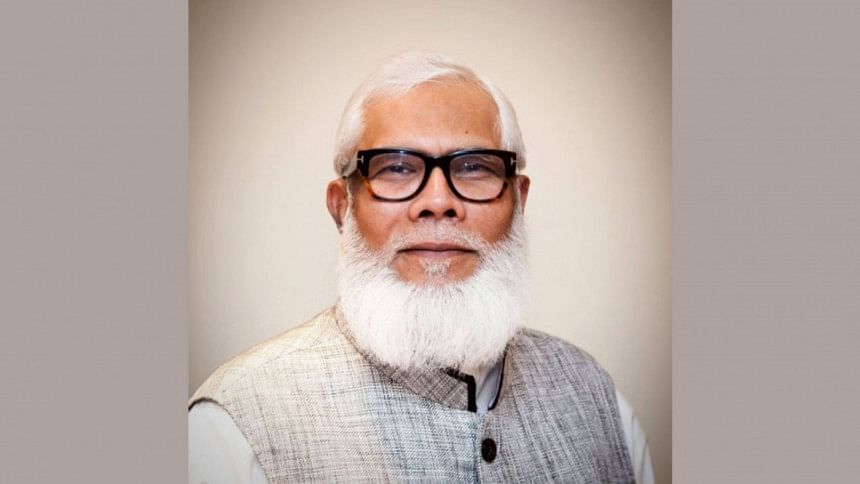

সাবেক প্রধানমন্ত্রী শেখ হাসিনার অন্যতম বিশ্বস্ত উপদেষ্টা ছিলেন সালমান এফ রহমান, যিনি মন্ত্রী পদমর্যাদার ছিলেন। বর্তমানে তিনি পুলিশ হেফাজতে থাকা আসামি।

নানা রকমের আর্থিক কেলেঙ্কারিতে জড়িত থাকার বিষয়ে আলোচিত হলেও তাকে গ্রেপ্তার করা হয়েছে একটি দোকানের কর্মচারীকে হত্যার মামলায়।

শেয়ার বাজার ও ব্যাংকিং খাতে কেলেঙ্কারির মূলহোতাদের একজন হিসেবে সালমান এফ রহমানের নাম গত ১৫ বছর ধরে বরাবরই আলোচনায় ছিল। বর্তমানে দেশের এই দুই খাতই বিপর্যস্ত।

অনেকেই সালমান এফ রহমানকে বাংলাদেশের 'ঋণখেলাপির জনক' হিসেবে আখ্যা দিয়ে থাকেন।

সালমান দোহারের সংসদ সদস্য এবং বেক্সিমকো গ্রুপের ভাইস চেয়ারম্যান ছিলেন। তিনি আইএফআইসি ব্যাংকেরও চেয়ারম্যান। এ ছাড়াও অনেক ব্যবসায়ী সমিতির গুরুত্বপূর্ণ পদেও তিনি অধিষ্ঠিত।

রাজনৈতিক বিশ্লেষকরা বলছেন, আওয়ামী লীগ সরকারের নীতিনির্ধারকদের মধ্যে তিনি ছিলেন অন্যতম প্রভাবশালী ব্যক্তিত্ব।

সালমানের বেক্সিমকো গ্রুপ জনতা ব্যাংক থেকে বিপুল পরিমাণ ঋণ নিয়ে ব্যাংকটিকে ঝুঁকিতে ফেলেছিল। সেই ঋণের পরিমাণ ছিল রাষ্ট্রায়ত্ত এই ব্যাংকটির পরিশোধিত মূলধনের চেয়ে নয় গুণ বেশি। এটা তার বহু কাজের একটা উদাহরণ মাত্র।

১৯৭২ সালে কমোডিটি ট্রেডিং কোম্পানি হিসেবে সালমান ও তার বড় ভাইয়ের প্রতিষ্ঠিত বেক্সিমকো বিভিন্ন সময় খেলাপি ঋণ পুনঃতফসিল করার জন্য নতুন নিয়ম তৈরি বা সংশোধন করতে নিয়ন্ত্রকদের বাধ্য করেছেন। এর মাধ্যমে আদালতের আদেশের বিপরীতে নিজেকে সুরক্ষিত করেছিলেন তিনি।

২০১৪ সালের আগস্টে তারল্য সংকটের কারণ দেখিয়ে সোনালী ব্যাংক থেকে নেওয়া বেক্সিমকোর ঋণ পুনঃতফসিল করেন সালমান এফ রহমান।

এর পেছনে কোম্পানিটি ২০০১ থেকে ২০০৮ সাল পর্যন্ত রাজনৈতিক উদ্দেশ্যপ্রণোদিত ঋণ সংক্রান্ত বিভিন্ন বিধিনিষেধ, পূর্ববর্তী তিন বছরে ৮০০ কোটি টাকা ব্যাংক ঋণ পরিশোধ এবং ২০১৩-১৪ সালে দীর্ঘ অবরোধ ও শাটডাউনের কারণে ঘটা অর্থনৈতিক বিপর্যয়কে দায়ী করেন।

ওই সময় সাতটি ব্যাংক থেকে পাঁচ হাজার ২৪৫ কোটি টাকা ঋণ নিয়ে কেন্দ্রীয় ব্যাংককে দেওয়া এক চিঠিতে বেক্সিমকো টিকে থাকতে জরুরি ভিত্তিতে ঋণ পুনঃতফসিলের আহ্বান জানিয়েছিল।

২০১৫ সালের ২৯ জানুয়ারি বাংলাদেশ ব্যাংক নতুন বড় ঋণ পুনঃতফসিল নীতিমালা জারি করে, যার আওতায় কেন্দ্রীয় ব্যাংক ৫০০ কোটি টাকা বা তার বেশি ঋণগ্রহীতাদের আবেদন গ্রহণ করে।

প্রায় ১১টি ব্যবসায়ী গ্রুপ ওই সুযোগ গ্রহণ করে তাদের খেলাপি ঋণের প্রায় ১৫ হাজার কোটি টাকা পুনঃতফসিল করেছে। সেই সময় প্রকাশিত প্রতিবেদন অনুসারে, এই অর্থের এক-তৃতীয়াংশই পুনর্গঠন করেছে বেক্সিমকো।

ঋণগ্রহীতাদের স্বাভাবিক ১০ শতাংশের পরিবর্তে মাত্র ১-২ শতাংশ ডাউন পেমেন্ট এবং সর্বোচ্চ ১২ বছরের ঋণ পরিশোধের মেয়াদ দেওয়া হয়। নীতিমালায় কোনো ঋণগ্রহীতা পরপর দুই কিস্তি পরিশোধে ব্যর্থ হলে ব্যাংকগুলোকে এ সুবিধা প্রত্যাহারের অনুমতি দেওয়া হয়েছে।

ঋণ পরিশোধে ব্যর্থ হলে ঋণদাতারা ঋণগ্রহীতাদের বিরুদ্ধে মামলা করতে পারে বলেও জানিয়েছে বাংলাদেশ ব্যাংক। তবে এতে যে বেক্সিমকো বিচলিত হয়নি, সেটা তাদের পরবর্তী কর্মকাণ্ড থেকে বোঝা যায়।

নীতিমালার আওতায় রাষ্ট্রায়ত্ত সোনালী ব্যাংক ১২ বছর মেয়াদে ১০ শতাংশ সুদে ২০২৭ সাল পর্যন্ত বেক্সিমকোর এক হাজার ৭০ কোটি টাকা ঋণ পুনঃতফসিল করেছে, যা তখনকার ১৩-১৪ শতাংশ সুদের হারের চেয়ে অনেক কম।

এক বছরের গ্রেস পিরিয়ড শেষে ২০১৬ সালের সেপ্টেম্বর থেকে ঋণগ্রহীতার প্রতি প্রান্তিকে সোনালী ব্যাংককে ৫৭ কোটি ৪০ লাখ টাকা পরিশোধ করার কথা ছিল। ২০১৭ সালের ডিসেম্বরে ঋণগ্রহীতার ছয় কিস্তি পরিশোধের বাধ্যবাধকতা থাকলেও বেক্সিমকো দিয়েছে মাত্র দুটি কিস্তি। আর ২০১৭ সালের ডিসেম্বরের শেষের দিকে তা খেলাপিতে পরিণত হয়।

এরপরেও সোনালী ব্যাংক প্রদত্ত সুবিধা প্রত্যাহার করেনি এবং বেক্সিমকোর বিরুদ্ধে মামলাও করেনি।

এর পরিবর্তে ২০১৮ সালের মার্চে আবারও বেক্সিমকোকে দেওয়া ঋণ পুনঃতফসিল করা হয়। বাংলাদেশ ব্যাংকের নিয়ম অনুযায়ী ঋণ পুনঃতফসিলের জন্য খেলাপি ঋণের ন্যূনতম ১০ শতাংশ ডাউন পেমেন্ট বাধ্যতামূলক হলেও তা করতে বেক্সিমকোকে কোনো ডাউন পেমেন্ট করতে হবে না।

আরেকটি উদাহরণ হলো জিএমজি এয়ারলাইনসের ঋণ পরিশোধে ব্যর্থতার জন্য ২০১৬ সালের আগস্টে সালমান ও তার ভাই সোহেলের সম্পত্তি নিলামে তোলার জন্য সোনালী ব্যাংকের উদ্যোগ বন্ধ করা। ২০০৯ সালে দেশের প্রথম বেসরকারি বিমান সংস্থা জিএমজির অর্ধেক শেয়ার কিনে নেয় বেক্সিমকো।

গত জুলাইয়ে কেন্দ্রীয় ব্যাংক ঋণের বিপরীতে বন্ধকী সম্পত্তি নিলামে তোলার নোটিশ দিলে জিএমজি হাইকোর্টে গিয়ে স্থগিতাদেশ নেয়। বছরের পর বছর ধরে গ্রাউন্ডেড থাকা বিমান সংস্থাটিও আদালতের আদেশের কারণে তার অ্যাকাউন্টগুলো নিয়মিত রাখতে সক্ষম হয়।

বিধ্বস্ত ডিবেঞ্চার মার্কেট

নব্বইয়ের দশকে সংগৃহীত প্রায় ১০০ কোটি টাকা ঋণ পরিশোধে বিলম্ব করায় বাংলাদেশের ঋণপত্র বাজার ধ্বংস করার অভিযোগ এখনো রয়েছে সালমান এফ রহমানের বিরুদ্ধে।

ডিবেঞ্চার এক ধরনের ঋণ বিন্যাস, যা বৃহৎ কোম্পানিগুলো অর্থ ধার করার জন্য ব্যবহার করে।

বেক্সিমকো ১৯৯৪-৯৫ সালে ১০ বছর মেয়াদে চারটি ডিবেঞ্চার ইস্যু করে। ২০০৪ ও ২০০৫ সালে তাদের মেয়াদ শেষ হলেও ২০২১ সাল পর্যন্ত বিনিয়োগকারীদের অর্থ পরিশোধ করা হয়নি।

ওই বছর তিন হাজার কোটি টাকা সংগ্রহের জন্য সুকুক ইস্যু করার প্রস্তুতি নিচ্ছিল বেক্সিমকো। এ অবস্থায় বেক্সিমকোর ঋণখেলাপি ইস্যু সমালোচনার মুখে পড়ে এবং কোম্পানিটিকে পাওনা পরিশোধের নির্দেশ দেয় নিয়ন্ত্রক সংস্থা বাংলাদেশ সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ কমিশন।

নির্ধারিত সময়ের ১৫ বছর পর ওই টাকা পরিশোধ করেছে সংস্থাটি।

বন্ড বাজার

সালমানের বেক্সিমকো ২০২১ সালে দেশের সবচেয়ে বড় সুকুক ইস্যু করে, যার মাধ্যমে তিন হাজার কোটি টাকা আয় করে।

তবে বাংলাদেশের সাবেক প্রধানমন্ত্রীর তৎকালীন বেসরকারি শিল্প ও বিনিয়োগ উপদেষ্টা বন্ড বিক্রির জন্য তার রাজনৈতিক সুবিধা ব্যবহার করেছিলেন। কোনো ব্যাংক ও নন-ব্যাংক এই বন্ডে বিনিয়োগ করতে আগ্রহী ছিল না।

সালমান তার সুকুকে বিনিয়োগের জন্য প্রাতিষ্ঠানিক বিনিয়োগকারীদের চাপ দেন। তা সত্ত্বেও অনেক ব্যাংক স্বল্প পরিমাণ তহবিল বিনিয়োগ করেছে। তাই বাংলাদেশ সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ কমিশনকে অন্তত দুইবার বিনিয়োগের সময় বাড়াতে হয়েছে।

ব্যাংকগুলো যাতে তার সুকুকে বিনিয়োগ করতে পারে, সেজন্য তিনি বাংলাদেশ ব্যাংকের নীতিমালা পরিবর্তন করেছেন।

পুঁজিবাজারকে চাঙ্গা করতে কেন্দ্রীয় ব্যাংক একটি তহবিল গঠন করে এবং ব্যাংকগুলোকে শুধু শেয়ারবাজারের জন্য পরিকল্পিত তহবিল থেকে ২০০ কোটি টাকা ঋণ নেওয়ার অনুমতি দেওয়া হয়।

সালমান এফ রহমান ব্যাংকগুলোকে সুকুকে বিনিয়োগের অনুমতি দিয়ে সার্কুলার জারি করতে কেন্দ্রীয় ব্যাংককে বাধ্য করেন। এরপর সালমান কয়েকটি ব্যাংককে বাংলাদেশ ব্যাংক থেকে ঋণ নিয়ে তার কোম্পানির সুকুকে বিনিয়োগ করতে বলেন।

Comments